S půjčkami má zkušenost téměř 60 procent Čechů. Počet rizikově zadlužených klesl

28. únor 2020

České domácnosti začínají brát půjčky vážněji. Oproti loňskému roku, kdy se při splácení typických spotřebitelských úvěrů chovalo rizikově 20 procent lidí, je to letos podle České bankovní asociace (ČBA) jen 13 procent. Samotné riziko zadlužování se však nesnížilo. Vzrostl naopak počet lidí, kteří půjčky stále splácí, a zároveň si Češi více půjčují na splacení předchozích úvěrů. Mezi celkově nejčastější patří půjčky na auto, rekonstrukci bytu nebo spotřební elektroniku.

S nákupem na úvěr má v Česku zkušenost 59 procent lidí, přitom splacený ho má čtvrtina z nich. Celkově si za rok 2019 peníze půjčila necelá třetina populace. „Oproti minulému roku se zvýšil počet osob, které aktuálně splácí půjčku na 75 procent, což je o 10 procentních bodů více než loni. Jedním z faktorů obecně zvyšujícího se zadlužování může být dobrá ekonomická situace v Česku, a tím i lepší finanční situace Čechů, kdy se nebojíme zadlužit a na naši budoucí schopnost splácet se díváme velmi pozitivně,“ uvádí Helena Brychová, odborná gestorka finančního vzdělávání ČBA. Do této statistiky se přitom nepočítají hypotéky a úvěry ze stavebního spoření. S těmi má zkušenost 47 procent Čechů. Stejně tak statistika nezahrnuje kreditní karty či kontokorent, které si nadpoloviční většina lidí zřizuje pouze za účelem rezervy.

Obecně se většina Čechů cítí bezpečně, pokud výše všech jejich splátek nepřesáhne pětinu čistého měsíčního příjmu. V případě neschopnosti splácet jsou odhodlaní vyjednávat o odkladu splátek přímo u poskytovatele půjčky. Téměř tři čtvrtiny osob se zkušeností s půjčkou se o svou schopnost uhradit splátky včas příliš nebojí. „Na 63 procent Čechů se zkušeností s půjčkami se v případě neschopnosti splácet pokusí dohodnout s poskytovatelem na odkladu splátek. Jako nejčastější způsob to uvedli i lidé bez úvěrové zkušenosti, nicméně ti v polovině případů vidí řešení také v konsolidaci půjček u banky. K té se nejvíce přiklánějí vysokoškoláci. Z mladších věkových kategorií se pak lidé také častěji rozhodovali pro půjčku od rodiny,“ říká Jana Hamanová, ředitelka výzkumné agentury SC&C, která průzkum s ČBA uskutečnila.

Nižší míra rizikovosti ještě nezaručuje kladný vývoj do budoucna

Index rizikového zadlužování se v České republice snížil z loňských 20 na 13 procent – rizikově se tedy ke svým půjčkám chová zhruba 1,1 milionu obyvatel. Tento pokles stále neznamená, že jsou Češi ve vztahu k půjčkám obezřetnější. Roste počet případů, kdy rizikoví spotřebitelé splácí stávající dluh další půjčkou (42 procent).

„Letošní průzkum přinesl překvapivé zjištění. Zatímco v loňském roce si rizikoví spotřebitelé brali další půjčky nejčastěji na spotřební elektroniku, letos jednoznačně vede splacení předchozí půjčky,“ komentuje situaci Brychová a dodává: „Přestože index rizikovosti klesl, o jednoznačně pozitivním trendu hovořit nelze, neboť rizikoví spotřebitelé s více půjčkami představují ohroženější skupinu. Vzít si půjčku na splacení předchozí půjčky je totiž typicky rizikové chování, které za určitých okolností může končit až v dluhové spirále.“ Nejnáchylnější jsou k tomuto typu chování lidé ve věku od 18 do 34 let a lidé se základním vzděláním, přičemž geograficky je výskyt těchto skupin pozorován po celé republice.

Půjčky si bereme hlavně na auta

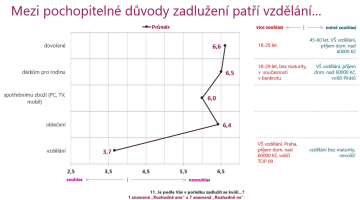

Obecně jsou v oblasti půjček opatrnější ti lidé, kteří s nimi nemají dosavadní zkušenost, než ti, kteří už si v minulosti peníze půjčili. Obě skupiny se přesto shodují na tom, že nejméně potřebná je půjčka na zážitky či dovolenou. Nikdy by si na ně nepůjčilo více než 80 procent respondentů.

Uvedená zjištění se shodují s výsledky loňského průzkumu veřejného mínění, který pro Českou asociaci věřitelů realizovala agentura Stem/Mark. Vedle půjčky na dovolenou se v něm s malým pochopením občanů setkaly také půjčky na oblečení, dárky pro rodinu, ale právě i úvěry na spotřební zboží typu mobilní telefon či televize.

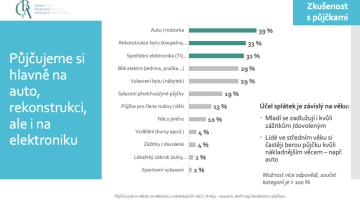

Podle statistik ČBA se mezi běžnými spotřebitelskými úvěry na prvním místě tradičně umístily půjčky na auta nebo motorky, které si berou nejčastěji lidé ve středním věku. Druhým nejčastějším důvodem půjčky byla rekonstrukce bytu. Jako třetí pak skončila spotřební elektronika, typicky např. půjčka na mobilní telefon či počítač. Čtvrté místo obsadilo bílé elektro.

„Hlavním důvodem zadlužování je stále nedostatek hotovosti. Právě z tohoto důvodu sáhne po půjčce více než polovina Čechů. Často se ale necháme nalákat také výhodnou akcí na splátky, tomu podléhá především starší generace. Trojici nejčastějších důvodů uzavírá neochota lidí čekat a na to, co chci, si postupně šetřit,“ dodává Brychová a připomíná, že bychom neměli zapomínat na spoření na důchod a také na tvorbu finanční rezervy pro případ vyšších jednorázových výdajů.

Půjčujeme si nejčastěji osobně v bance

O peníze Češi nejčastěji žádají u banky (65 procent), rádi ale využijí také pomoc příbuzných (34 procent) nebo nabídky přímo u prodejce zboží (24 procent). Většina lidí preferuje spíše osobní vyřízení půjčky. Na jiných místech než v bance oceňují Češi hlavně jednoduchost a rychlost vyřízení. Problém ale je, že pouze zhruba třetina lidí si u nebankovních institucí, ať již jde o finanční společnost, nebo P2P (peer to peer) platformu, ověří, zda má pro službu poskytování či zprostředkování spotřebitelských úvěrů potřebnou licenci České národní banky.

Autor: REDAKCE, tisková zpráva České bankovní asociace

Přečtěte si také

Co se chystá v oblasti legislativy? Příplatek za práci ve ztíženém prostředí i větší ochrana spotřebitele

Co nového se aktuálně chystá v oblasti legislativy? Přinášíme vám přehled návrhů zákonů a nařízení za první polovinu prosince 2025.

Exekutoři varují: Nízké odměny ohrožují vymahatelnost práva v Česku

Ministerstvo chystá navýšení odměn a náhrad pro exekutory. Exekutorská komora ČR však upozorňuje, že nová úprava neřeší neudržitelnou situaci v odměňování exekutorů.

Novela trestního zákoníku: zákaz propagace komunismu i změny u konopí

Od 1. ledna 2026 vstupuje v platnost rozsáhlá novela trestního zákoníku, která mění klíčová ustanovení trestního práva v Česku.